Wykorzystanie metodologii lean do optymalizowania procesów na podstawie doświadczeń BZWBK S.A.

Bank Zachodni WBK jest trzecim co do wielkości, pod względem liczby placówek, bankiem w Polsce, z liczącą 621 placówek siecią na terenie całego kraju. Jest uniwersalnym bankiem oferującym konta osobiste, rachunki firmowe, lokaty i kredyty. Jest to jeden z największych i najbardziej nowoczesnych polskich banków, jeden z liderów rynku w zakresie usług elektronicznych i poziomu zabezpieczeń.

Bank Zachodni WBK oferuje szeroką paletę nowoczesnych produktów i usług finansowych. Kanały elektroniczne BZWBK24 internet, BZWBK24 mobile oraz BZWBK24 telefon, umożliwiają zarządzanie finansami osobistymi oraz firmowymi. Bank Zachodni WBK jest liderem innowacji i nowych technologii, od wielu lat wyznaczającym trendy na rynku usług bankowych w Polsce. BZWBK jest pierwszym bankiem w Polsce, który udostępnił swoim klientom m. in.: pakiet usług internet+telefon+sms, karty płatnicze z mikroprocesorem czy płatności zbliżeniowe PayPass.

Bank Zachodni WBK S.A. powstał w 2001 roku w wyniku połączenia Banku Zachodniego S.A. i Wielkopolskiego Banku Kredytowego S.A. Od kwietnia 2011 r. Bank Zachodni WBK jest członkiem Grupy Santander – jednej z największych grup finansowych świata i największej instytucji finansowej w strefie euro.

Ofertę własną Banku Zachodniego WBK uzupełniają specjalistyczne produkty spółek powiązanych z nim kapitałowo, takich jak: Dom Maklerski BZ WBK S.A., BZ WBK Towarzystwo Funduszy Inwestycyjnych S.A., BZ WBK Asset Management S.A., BZ WBK Leasing S.A., BZ WBK Finanse & Leasing S.A. oraz BZ WBK Faktor Sp. z o.o., BZ WBK – Aviva Towarzystwo Ubezpieczeń Ogólnych S.A. oraz BZ WBK – Aviva Towarzystwo Ubezpieczeń na Życie S.A.

Troszcząc się o najwyższą jakość oraz dbając o satysfakcję Klientów Bank Zachodni WBK S.A. prowadzi szereg inicjatyw, które sprawiają, że nasi Klienci są coraz bardziej zadowoleni, a także coraz chętniej korzystają z naszej oferty. Działania te, w dużej mierze upraszczające procesy, powodują jednocześnie wzrost sprawności operacyjnej Banku i przyczyniają się do obniżenia kosztów operacyjnych.

Nasze doświadczenia pokazują, że połączenie różnych metod optymalizacji i prowadzenia projektów przynosi najlepsze efekty biznesowe.

Jednym z elementów wykorzystywanych w usprawnianiu jest metodologia szczupłego myślenia. Mamy świadomość, że w organizacjach takich jak nasza jest to metoda rzadziej wykorzystywana i mniej popularna niż w przedsiębiorstwach produkcyjnych. Niemniej jednak z całą stanowczością oraz w zgodzie z naszymi celami biznesowymi staramy się upowszechnić kulturę Lean w organizacji oraz stosować narzędzia wspierające nasze cele i zadania.

W Banku Zachodnim WBK powołano Forum „Doskonała Obsługa”, któremu przewodniczy Członek Zarządu Banku. W oparciu o Strategię Banku Zachodniego WBK oraz na podstawie dostępnej wiedzy dotyczącej oczekiwań, poziomu satysfakcji i niezadowolenia klientów, Forum Doskonała Obsługa wyznacza cele działania i priorytety we wszystkich obszarach mających wpływ na jakość doświadczeń klientów z marką Bank Zachodni WBK:

- jakość obsługi klientów,

- jakość produktów i usług oferowanych klientom,

- jakość procesów dostarczania produktów i usług,

- System Zarządzania Jakością,

- zarządzanie reklamacjami klientów.

Jednym z kluczowych wykonawców decyzji podejmowanych przez Forum jest jednostka dedykowana do usprawniania procesów, której misją jest analizowanie procesów biznesowych oraz generowanie usprawnień w celu ciągłego podwyższania jakości obsługi klienta. Mamy pełną świadomość, że ten zespół wspierany przez Kadrę Zarządzającą oraz funkcjonujące w Banku Forum jest niewystarczający do prowadzenia szerokich działań oraz optymalizacji wielu procesów bankowych. Stąd tak ważne jest dla nas angażowanie wielu osób uczestniczących w realizacji procesów niezależnie od ich doświadczenia i miejsca w strukturze organizacji.

W wielu momentach naszego działania spotykaliśmy się z sytuacją, w której pracownicy byli przekonani o słuszności tego co robią – skoro robili tak od dawna. Wiele razy słyszeliśmy, że tego nie da się zmienić i żadne szczupłe myślenie nie pomoże. Niejednokrotnie też obserwowaliśmy zwątpienie wynikające z braku wiedzy o metodologii Lean.

Jako, że Bank jest organizacją dbającą o koszty nie możemy pozwolić sobie na długotrwałe szkolenia czy prezentacje. Poszukaliśmy sposobu, który w naszej ocenie jest najbardziej odpowiedni do posiadanych możliwości i potrzeb. Opracowaliśmy metodę kaskadowego przekazywania wiedzy i stopniowania jej zakresu zależnie od zaangażowania osób. Wiedza dotycząca szczupłego zarządzania przekazywana jest różnymi metodami z wykorzystaniem różnorakich środków.

Począwszy od prezentacji i 2 godzinnego spotkania inicjującego ze Sponsorem i osobami zarządzającymi danym obszarem, przez całodniowy warsztat dla liderów zmian (osób bezpośrednio odpowiadających za proces), po 4 godzinne spotkanie z mini zespołem procesowym (osobami uczestniczącymi w procesie i bezpośrednio wykonującymi czynności operacyjne). We wszystkich tych przypadkach eksperci do usprawniania procesów odgrywają rolę moderatorów. Liderzy zmian są zawsze osobami z „wewnątrz” procesu.

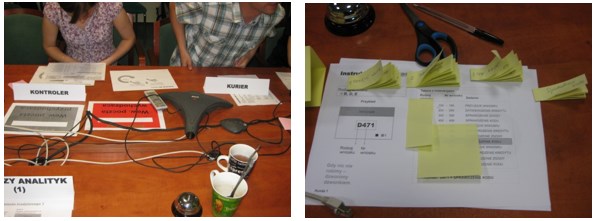

Na pierwszym spotkaniu prócz prezentacji dotyczącej metody prowadzenia projektu usprawnieniowego ustalane są: jego cel, zakres. Proponowany jest wstępny harmonogram oraz skład i zaangażowanie osób w zespołach procesowych. To spotkanie to swego rodzaju kontrakt między ekspertem usprawniania procesu a właścicielem procesu. Całodniowy warsztat dla liderów prócz wiedzy teoretycznej i przykładów wyszczuplania procesów zawiera elementy praktyczne. Uczestnicy poprzez gry i zabawy (Rys. 1) optymalizują proste procesy, definiują marnotrawstwa, proponują wykorzystanie narzędzi Lean. To właśnie proste gry i zabawy doskonale „otwierają” umysły i wyzwalają kreatywność liderów zmian.

Rys. 1. Elementy gry edukacyjnej

To w dużej mierze od nich zależy późniejszy sukces projektu oraz umiejętność ciągłego doskonalenia i zachęcania pracowników do stosowania zasad szczupłego myślenia. Na sesji z liderami wybieramy również narzędzia i metody o jakich będziemy mówić zespołowi procesowemu. Spotkanie dla zespołu procesowego jest prowadzone wspólnie przez lidera zmiany oraz moderatora. Już na tym spotkaniu dajemy pierwszy sygnał, że z dnia na dzień zaangażowanie moderatora w projekt będzie coraz mniejsze, a zwiększy się rola lidera zmiany. Jednocześnie udostępniamy liderom i zespołom procesowym wszelkiego rodzaju materiały konieczne do prowadzenia projektu.

Wypracowana przez nas kaskadowa metoda zapoznania pracowników ze szczupłym myśleniem okazała się skuteczna, a wykorzystanie gier i zabaw – produkcja kartek świątecznych, rozpatrywanie wniosków – skutecznie zobrazowało powstawanie muda (np. nadprodukcji, oczekiwania, zbędnego ruchu).

Dopiero po takim przygotowaniu pracowników przystępujemy do pracy nad usprawnianiem procesu i wędrujemy do gemba.

Metodą „małych kroków” zaczynamy przygodę z Lean od usprawnienia swojego miejsca pracy, w drugim etapie zajmujemy się mikroprocesami (np. zachodzącymi w jakimś obszarze), po to by na końcu popatrzeć na procesy w skali makro (działające w całym banku). W ten sposób stopniowo rozwijamy umiejętności pracowników.

Bank jest w naszej ocenie przedsiębiorstwem specyficznym. Występuje tu ogrom procesów, zarówno typowo usługowych, jak i takich, które przypominają procesy produkcyjne. Stąd w naszych działaniach wykorzystujemy różne narzędzia Lean dobierając najodpowiedniejsze do danej sytuacji oraz potrzeby biznesowej.

Wiele projektów rozpoczynamy od zaszczepienia w pracownikach filozofii Kaizen. Choć dla wielu osób tego typu działania kojarzą się ze wspólnym sprzątaniem biura, udało nam się przekonać współpracowników do stosowania zasad podnoszenia jakości i ciągłego ulepszania procesów. Nie ukrywamy też, że z naszych obserwacji wynika, że akcja „porządkowania miejsca pracy” (Rys. 2) otwiera umysły i przyczynia się do integracji zespołu. Dla wielu bowiem pracowników szokiem jest widok dyrektora w dresie i trampkach. Dyrektora, który na co dzień przychodzi w nienagannym garniturze i krawacie.

Rys. 2. Fotografie sortownia dokumentacji przed i po optymalizacji

Uporządkowanie biurka, szaf, miejsc wspólnych i ustanowienie zasad układania przedmiotów, opis szaf czy półek magazynowych, stworzenie instrukcji korzystania z urządzeń biurowych (Rys. 3) czy też instrukcji stanowiskowych przyczyniają się do pierwszego usprawnienia procesu i stworzenia go bardziej czytelnym i przejrzystym. Jednocześnie otwierają nam pole do kolejnych działań.

Rys. 3. Instrukcja użytkowania drukarki przed i po udoskonaleniu

Mimo, że dla wielu z nas Bank kojarzy się z instytucją, która pracuje „na siedząco” jest wiele miejsc, w których motorem napędowym procesu są nogi pracowników. Pracowników, którzy nieustannie noszą materiały, dokumenty, „biegają” po podpis przełożonego (Rys. 4). Stosowanie diagramu spaghetti przyczyniło się nie tylko do oszczędzania nóg pracowników, ale również do sporych oszczędności czasowych w procesie. Wprowadzało też uporządkowanie pracy jednostki np. oddziału Banku – tak ważne z punktu widzenia klienta.

Rys. 4. Diagramy spaghetti procesów oddziałowych ”przed” oraz podział stref obsługi po optymalizacji

Nasze obserwacje procesów ujawniły wiele sytuacji, w których nie obowiązywały reguły czasowe np. wniosek, który wpłynął w poniedziałek potrafił przeleżeć cały tydzień, a wniosek, który trafił w piątek był tego samego dnia rozpatrzony. Podobnie z różnego rodzaju dokumentami przetwarzanymi w centrum skanowania. Sposobem na uzdrowienie sytuacji okazało się zastosowanie FIFO. Odpowiednie układanie obrabianych materiałów, „od najstarszych do najmłodszych” i procesowanie w pierwszej kolejności tych, które czekają najdłużej zwiększyło zadowolenie klientów i zmniejszyło liczbę reklamacji. Gdy w naszym procesie pojawił się wniosek „szczególny” – np. klienta VIP – otrzymywał on odpowiedni status i trafiał do osobnej „szybkiej ścieżki”. Takie działanie nie zaburzało rytmu podstawowego procesu i jednocześnie spełniało oczekiwania ważnego dla Banku klienta.

Kilka lat temu Bank podjął decyzję o organizacji centralnego, elektronicznego archiwum dokumentów. Miało to na celu udostępnienie wiedzy o relacjach z klientami w dowolnym oddziale w całym kraju, a także redukcję kosztów utrzymywania archiwów oddziałowych. Ucieszeni tym rozwiązaniem pracownicy oddziałów rozpoczęli masowe przesyłanie dokumentacji do centralnego skanowania. Jakim zdziwieniem była dla wszystkich sytuacja, w której w niektóre dni pracownicy skanujący dokumenty nie mieli pracy, a w niektóre powinni siedzieć do nocy. Tym samym ważne dokumenty klienta czasami pojawiały się w systemie po 6 dniach a czasami po 12 dniach. Kilka milionów stron dokumentów trafiało do centrali falami, bez żadnego uporządkowania. Po analizie wdrożono rozwiązanie oparte o heijunkę.

W oparciu o dane ilościowe o przesyłanej korespondencji oraz czas potrzebny na przetworzenie dokumentów opracowano metodę poziomowania procesu przetwarzania. Oddziałom banku przydzielono odpowiednie dni na przesyłanie dokumentacji. Po kilku dniach zawirowania proces się wyprostował i unormował. Teraz wszyscy wiemy, że jeśli pracownik oddziału wyśle dokumenty do skanowania to zawsze w odpowiednim czasie pojawią się w systemie. Jednocześnie wypracowano też model wielkości przesyłanej paczki, tak aby proces był zoptymalizowany kosztowo oraz nie zaburzał procesu skanowania.

Proces przetwarzania i skanowania jest różny dla dokumentacji kredytowej i depozytowej. Aby zoptymalizować jego przebieg oraz zminimalizować liczbę błędów utworzono specjalny system przygotowania dokumentów do skanowania począwszy od punktu startu procesu – placówki bankowej – a skończywszy na centralnej jednostce skanującej (Rys. 5). Oddziały Banku zostały wyposażone w kolorowe pojemniki do gromadzenia dokumentów podpisanych z klientem (np. zielone dla dokumentacji depozytowej, czerwone dla dokumentacji kredytowej).

Rys. 5. Instrukcja przygotowywania dokumentacji

W odpowiednim dniu osoba odpowiedzialna za przesłanie dokumentów do centrali pobiera dokumenty z pojemników i pakuje je w odpowiednie – tak samo kolorowe – opakowanie. Kiedy dokumenty są dostarczone do centrali osoba rozpakowująca przesyłkę wzrokowo (na podstawie kolorów) rozkłada dokumenty do odpowiednich ścieżek procesowych. Taki sposób zarządzania wizualnego – zarządzania kolorem – mocno zwiększył efektywność procesu oraz wyeliminował dużą liczbę pomyłek, a co za tym idzie pracochłonność przy sortowaniu dokumentacji.

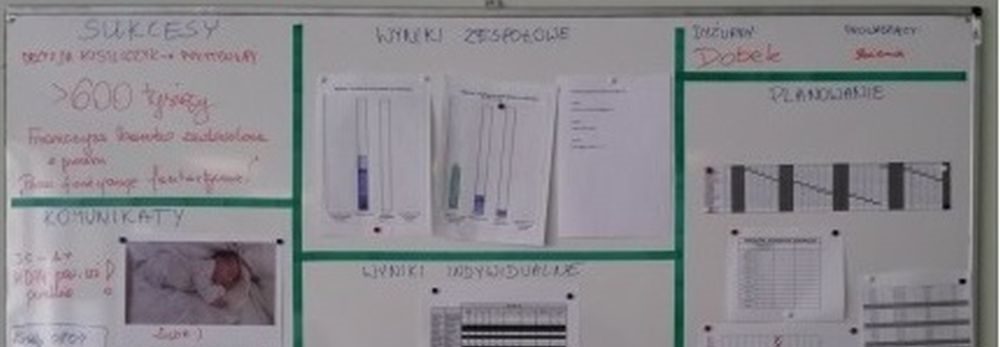

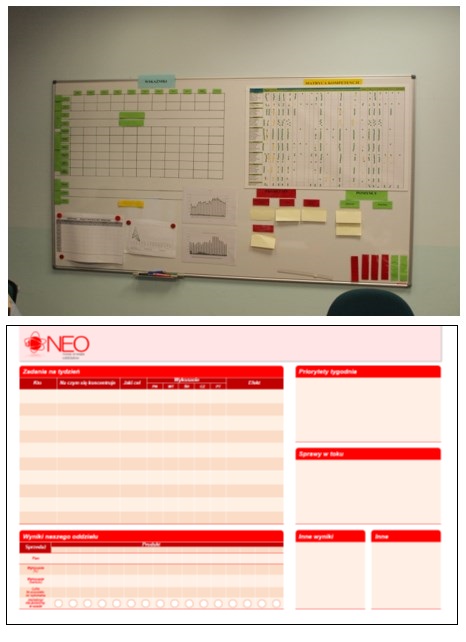

Visual management jest szeroko wykorzystywaną praktyką w Banku stosowania wizualizowanych informacji do zarządzania pracą (Rys. 6): wizualne miejsce pracy, wizualizacja procesu i jego stanu, wizualizacja projektów, zespołów oraz nadzoru i kontroli, nie tylko w jednostkach operacyjnych, ale również typowo sprzedażowych, jak Oddziały.

Rys. 6. Wizualne zarządzanie przetwarzaniem/sprzedażą

W naszych działaniach dużą uwagę zwracamy na błędy, które są efektem podawania mylnych informacji czy danych. Zapobieganie tego typu sytuacjom jest szczególnie ważne w procesach, w których nasi klienci mają możliwość obsługi samodzielnej, np. przez Internet. Szeroko stosujemy metodę unikania błędów Poka-Yoke, tak aby ograniczyć czy wręcz wyeliminować możliwość wpisania błędnych danych. Powszechnie znane są walidacje pola z nr PESEL, nr IBAN czy nr telefonu. Wdrożenie tego typu mechanizmów praktycznie wyeliminowało z naszych procesów błędy danych koniecznych do prawidłowego parametryzowania i uruchamiania produktów klienta.

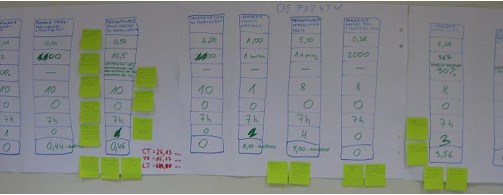

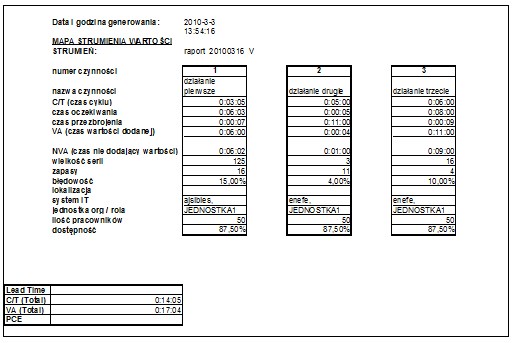

Jedną z najskuteczniejszych metod przez nas stosowanych jest mapowanie strumienia wartości (Rys. 7). Początkowo – w ramach naszej nauki i zdobywania doświadczenia – zajmowaliśmy się procesami mikro, przebiegającymi w jednym obszarze. Obecnie pracujemy nad usprawnianiem procesów kluczowych dla Banku, takich jak sprzedaż kont dla klientów indywidualnych, kredytów gotówkowych czy hipotecznych.

Dla tak rozległych procesów szczególnie ważne jest odwzorowanie w mapie każdej czynności i określenie czy dana czynność dodaje wartości, czy nie dodaje, ale jest konieczna (np. wymogi prawne), czy jest zwykłym marnotrawstwem.

Rys. 7. Przykładowa mapa stanu obecnego

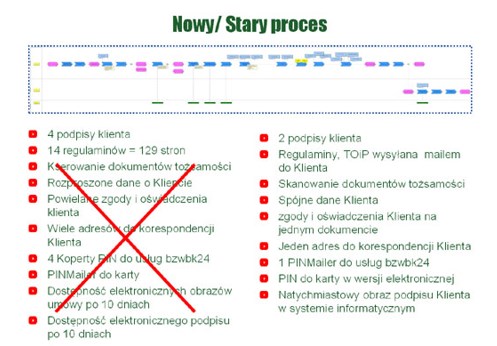

Weźmy za przykład sprzedaż konta osobistego w oddziale. Nasi klienci w badaniach powiedzieli, że proces jest za długi, muszą podpisywać zbyt wiele dokumentów, otrzymują o wiele za dużo dokumentacji papierowej (np. regulaminy), której w większości nie czytają.

Stworzenie mapy stanu obecnego wraz z określeniem i naniesieniem na nią wszelkich koniecznych informacji (np. czasu czynności) pokazało nam, że niezadowolenie klientów nie jest bezpodstawne. Pierwotnie bowiem klient musiał podpisać 4 różne dokumenty (oczywiście w dwóch kopiach), otrzymywał od Banku 14 różnych regulaminów (129 stron dokumentacji wydrukowanej i magazynowanej w szafach), 4 koperty z numerami PIN. W dodatku w czasie pobytu w oddziale klient otrzymywał te „dobra” w różnym momencie i w sposób mało standardowy. Zależne to było od kolejności postępowania pracownika. Brak ustandaryzowania sprawiał, że najbardziej denerwował klientów czas obsługi – dochodzący miejscami do 40 minut.

Zespół znając mankamenty procesu oraz oczekiwania klienta zaproponował optymalizację (Rys. 8). Wypracowane rozwiązanie zostało przeniesione na MSP (mapa stanu przyszłego). Policzone zostały korzyści ze zmiany, a także oszacowany został czas przebiegu nowego procesu. Uznaliśmy, że nowe rozwiązanie powinno zaspokoić oczekiwania klientów i znacznie obniżyć koszty i czas procesu. Podjęliśmy decyzję o stworzeniu bardzo dużego programu, złożonego z kilkunastu projektów, które eliminowały marnotrawstwa i realizowały kolejno zgłoszone rekomendacje.

Rys. 8. Efekty optymalizacji

W efekcie system w sposób standardowy, krok po kroku prowadzi doradcę przez proces zakładania konta. Klient podpisuje tylko te dokumenty, które są konieczne do zawarcia umowy o pakiet produktów i maksymalnie składa 2 podpisy. Otrzymuje tylko 1 kopertę z nr PIN a regulaminy (tylko do produktów, które kupił) przekazujemy klientowi w postaci elektronicznej wysyłając maila (w przypadku, kiedy klient życzy sobie wydrukowanej wersji regulaminu doradca drukuje to „na bieżąco” z systemu). Ponadto w nowym procesie zamieniliśmy kserowanie dokumentów tożsamości skanowaniem co skróciło proces pojawienia się obrazu dokumentu w systemie bankowym z 10 dni do 10 minut!!!! Czas zmienionego procesu został zmniejszony o 50%. Jednocześnie Program przyniósł znaczne obniżenie pracochłonności oraz oszczędności w kosztach operacyjnych.

Zachęceni sukcesem projektu podjęliśmy działania usprawniające wykorzystując tę metodę do innych procesów.

Zanim jednak przystąpiliśmy do tych projektów przygotowaliśmy specjalne rozwiązanie, które usprawniło naszą pracę. Bank Zachodni WBK posiada pełną dokumentację procesów w postaci map. Są one przygotowane w jednej z dostępnych na rynku aplikacji dedykowanych do mapowania procesów oraz ich zarządzania. Wraz z dostawcą oprogramowania przygotowaliśmy specjalny raport (Rys. 9), który z mapy procesu przygotowuje nam plik w postaci mapy stanu obecnego.

Rys. 9. Raport MSO wyeksportowany z mapy procesu z wykorzystaniem aplikacji ARIS

Plik ten jest eksportowany do arkusza kalkulacyjnego. Taki obraz możemy wydrukować i zaprezentować na warsztatach procesowych (rozwieszając taką mapę na ścianie). Na warsztatach weryfikowana jest poprawność i kolejność czynności w procesie oraz nanoszone są na mapę wszystkie konieczne atrybuty (czasu, ilości). Po zatwierdzeniu MSO (mapa stanu obecnego) przez wszystkich uczestników warsztatów dane te przenoszone są do naszej aplikacji. Od tego momentu, korzystając z funkcji symulacji możemy tworzyć różne warianty mapy stanu przyszłego. Aplikacja pozwala nam na sprawdzanie liczby możliwych ścieżek przebiegu procesu, określanie ich pracochłonności, kosztów. Jest to narzędzie, które wspomaga nas w budowaniu procesu przyszłego. Kiedy dokonamy optymalnego wyboru możemy przygotować i wydrukować MSP (mapa stanu przyszłego).

Podejmując decyzję o optymalizowaniu procesu często musimy dokonywać wyboru – co należy zrobić w pierwszej kolejności. Połączenie naszej wiedzy, oczekiwań klienta, a także efektów symulacji pozwala nam przygotować specjalną matrycę obrazującą nakłady konieczne do przeprowadzenia zmiany i oczekiwane efekty (korzyści). Oczywiście w pierwszej kolejności realizujemy zadania, które przynoszą największe korzyści najmniejszym kosztem (Rys. 10).

Rys. 10. Matryca PVA dla propozycji optymalizacji procesu

Tak przygotowaną dokumentację prezentujemy Sponsorowi projektu licząc na szybką akceptację i zgodę na wdrożenie.

Jesteśmy młodym zespołem, który zdobywa doświadczenie ucząc się od najlepszych. W swojej pracy staramy się wykorzystywać narzędzia i metody w zależności od potrzeb i możliwości. Oczywiście dokładając do tego „zdrowy rozsądek”. Mamy świadomość, że w wielu wypadkach doświadczeni praktycy i znawcy szczupłego zarządzania powiedzą nam: „to powinno być trochę inaczej”. Posłuchamy ich, ale będziemy też dyskutować z nimi o stosowanych przez nas metodach. Metodach, które przynoszą nam efekty biznesowe (obniżanie kosztów procesów, ich upraszczanie, zwiększenie satysfakcji klientów). Jesteśmy przekonani, że droga, którą idziemy: od rzeczy najprostszych do bardziej skomplikowanych, od miniprocesów do procesów makro, czy też łączenia tradycyjnych metod pracy z aplikacjami wspomagającymi zarządzanie jest drogą specyficzną. Niemniej jednak skuteczną i krok po kroku budującą kulturę szczupłego zarządzania.

Krzysztof POLCYN

Kierownik Zespołu Doskonalenia Procesów, Bank Zachodni WBK

Beata SZMAGIEREWSKA

Dyrektor Departamentu Zarządzania Procesowego, Bank Zachodni WBK

Tekst jest przedrukiem artykułu opublikowanego w materiałach konferencyjnych XII Konferencji Lean Management, która odbyła się w dniach 29-31 maja we Wrocławiu.